В период военного положения (введено в Украине с 24 февраля 2022 года) плательщики единого налога 3 группы могут перейти на так называемую 3 группу единого налога с особенностями, в которой ЕН составляет 2% от дохода

Для плательщиков НДС ставка ЕН составляет 3% вместо 5%

Плательщики единого налога 1 и 2 групп имеют право не платить единый налог и ЕСВ за себя в период военного положения (введено в Украине с 24 февраля 2022 года)

Плательщики единого налога 3 группы, которые перешли на 3 группу единого налога с особенностями (ЕН – 2%), должны сдавать отчеты ежемесячно

В чем преимущества ведения бизнеса в статусе физического лица-предпринимателя (сокращенно – ФЛП, но более привычен украинский вариант – ФОП, то есть «фізична особа-підприємець», поэтому далее в статье мы будем использовать и эту аббревиатуру), что нужно для регистрации и получения выписки из реестра, можно ли сделать это онлайн, какой КВЭД выбрать, когда и какие налоги платить – читайте в большом материале ниже.

Что такое ФЛП (ФОП)

Многие украинские предприниматели начинают вести бизнес в интернете без оформления какого-либо легального статуса. Подобный подход вполне приемлем, пока обороты несистематичны, продажи предлагаемых вами товаров или услуг случаются лишь эпизодически, их учет несложный и вы пока не уверены, что будете заниматься подобным родом деятельности в будущем. Но предположим, ваш бизнес начал развиваться успешно, обороты стали быстро расти, равно как и число покупателей товаров или пользователей услуг, а на ваши банковские счета ежемесячно приходит множество платежей. В подобном случае самое время задуматься о юридически правильном оформлении деятельности вашего интернет-магазина, агентства услуг или другого вида бизнеса. Самый простой способ сделать это – зарегистрировать себя как ФЛП (ФОП).

Статус ФОП позволяет работать в легальном правовом поле, исправно платить все налоги и не бояться возможных проблем со стороны государственной налоговой службы.

7 причин открыть ФЛП (ФОП)

- Получение легального статуса позволяет вести серьезный бизнес и внушает клиентам гораздо больше доверия, чем обычное физическое лицо. Это важный субъективный фактор, который позволяет продавать больше, принимая платежи на крупные суммы в гривне либо других валютах, и развивать свое дело гораздо успешнее.

- Многие дистрибьюторы или другие крупные посредники не сотрудничают с физическими лицами. Либо работают на таких условиях, что партнерство может оказаться малоприбыльным.

- Предприниматель с официальной регистрацией способен предложить своему клиенту гораздо более широкие возможности по безналичной оплате товаров и услуг: торговый и интернет-эквайринг.

- Банк не будет блокировать платежи и задавать вопросы о происхождении средств, если вы позаботились о регистрации своей деятельности.

- Вам не нужно бояться проблем с налоговой. На всякий случай напоминаем, что в Украине штраф за незаконную экономическую деятельность составляет от 17 000 до 34 000 грн. Согласитесь, не очень приятно, так что лучше оплатить государству определенную сумму в виде налога и спать спокойно.

- Работа в статусе ФОП подразумевает начисление трудового стажа, что позволяет легко сделать справку о доходах для открытия кредитной линии в банке, оформления ипотеки и прочего, а в будущем – получать пенсию.

- ФЛП (ФОП) – это просто, и к тому же бесплатно. А значит, вопрос о том, насколько быстро регистрация в качестве ФОП себя окупит, даже не стоит. Физическое лицо-предприниматель может нанимать работников без дополнительной документации, заключать договора, подключать различные платежные инструменты, любым способом выводить прибыль.

Что нужно для открытия ФЛП (ФОП) в 2024 году

Алгоритм регистрации физического лица-предпринимателя в Украине и получения выписки из реестра ранее был несложным, но в последние годы он стал еще проще благодаря услугам различных государственных онлайн-сервисов. Сегодня его вполне можно пройти самостоятельно, без привлечения третьих сторон. Вкратце процесс регистрации выглядит так:

- Выбрать КВЭДы и группу единого налога (ЕН) для ведения бизнес-деятельности.

- Подать заявление на регистрацию и переход на единый налог (при необходимости).

- Получить выписку в Центре предоставления административных услуг («Центр надання адміністративних послуг», ЦНАП) в Украине или с помощью услуг онлайн-сервиса.

- Подать в государственную налоговую службу (ГНС) заявление на выписку («Витяг з реєстру») из реестра плательщиков ЕН в течение 10 дней после получения выписки из ЦНАП.

- Через 10 дней после подачи получить в ГНС готовую выписку.

- Сгенерировать электронную цифровую подпись (ЭЦП) онлайн или получить в аккредитованном центре сертификации ключей.

- Открыть счет в любом удобном для вас банке.

Вот и все шаги, которые нужно пройти в процессе регистрации.

Регистрация ФЛП (ФОП) – с чего начать

Вообще, для регистрации физического лица-предпринимателя нужно иметь всего два документа – паспорт и ИНН. Открыть ФОП может любой гражданин Украины в возрасте от 16 лет и старше. Это можно сделать как путем посещения ЦНАП, так и в онлайн-режиме (ниже мы подробно опишем оба способа).

Но хотя зарегистрировать ФОП можно в любом городе, где вы сейчас проживаете или намерены вести бизнес, платить налоги вы будете по месту прописки или официально зарегистрированного места жительства. То есть если вы, например, прописаны в Днепре, но открыли бизнес во Львове, то налоговые отчисления все равно будут поступать в днепровскую районную ГНC по месту вашей прописки. Переселенцы из временно оккупированных украинских территорий могут зарегистрировать ФОП не по месту прописки (в некоторых случаях это сегодня вовсе невозможно), но предварительно следует получить документ о временной регистрации в Государственной миграционной службе Украины.

Важно знать: народные депутаты, судьи и другие госслужащие не имеют права открывать ФОП.

Что такое КВЭД и как его выбрать

Прежде чем подавать заявку на регистрацию, необходимо выбрать КВЭД – код по классификатору видов экономической деятельности. Это очень важный шаг, поскольку именно КВЭД в выписке указывает на то, какие услуги будет предоставлять предприниматель или какие товары продавать.

Полный список видов экономической деятельности размещен на официальном ресурсе.

Что нужно учитывать при выборе КВЭД

- Точно определите вид своей деятельности. Например, для оптовой торговли хозтоварами укажите КВЭД 46.4 («Оптова торгівля товарами господарського призначення»), а для розничной торговли аналогичным видом продукции – КВЭД 47.5 («Роздрібна торгівля іншими товарами господарського призначення в спеціалізованих магазинах») либо КВЭД 47.1 («Роздрібна торгівля в неспеціалізованих магазинах»). Кстати, оптовой торговлей является не продажа клиенту крупных партий товара, а именно перепродажа новых или подержанных товаров другим торговцам, которые уже непосредственно продают их розничному клиенту. Если вы планируете заниматься и оптовой торговлей, и розничной, укажите оба КВЭДа. Также для торговли в интернете обязательно добавьте виды экономической деятельности 47.91 («Роздрібна торгівля, що здійснюється фірмами поштового замовлення або через мережу Інтернет») и 46.19 («Діяльність посередників у торгівлі товарами широкого асортименту»).

- Определите все КВЭДы, которые могут вам понадобиться в будущем. Проанализируйте все виды, которые могут быть полезными для вас в будущем, и обязательно укажите их, даже если в данный момент они для вас неактуальны. Например, сейчас вы специализируетесь только на хозтоварах, но в будущем, возможно, займетесь продажей каких-либо других нишевых товаров. Тогда целесообразно указать КВЭД 47.78 («Роздрібна торгівля іншими невживаними товарами в спеціалізованих магазинах»). Кроме того, полезным может быть КВЭД 63.12 («Веб-портали»), если в будущем вы видите свой сайт как большой маркетплейс для широкого круга клиентов. Для каждого вида экономической деятельности на сайте есть подробное пояснение, прочитайте его внимательно.

Закон никак не регламентирует максимальное число КВЭДов, потому чем больше видов вы укажете – тем лучше, ведь из-за некорректного выбора вас могут оштрафовать. Вместе с тем незачем указывать виды деятельности, по которым вы не планируете получать прибыль. Например, вы намерены проводить маркетинговые исследования для развития бизнеса, но не собираетесь продавать их результаты другим предпринимателям – тогда и вписывать КВЭДы, связанные с подобными услугами, не нужно.

Впрочем, если вы забыли вписать какой-либо КВЭД, это можно сделать в любой момент позже через приложение или портал «Дія». Как только новый КВЭД будет зарегистрирован для вашего ФОП, можно начинать вести по нему деятельность, продавать услуги или товары и принимать платежи.

Как выбрать группу для ФЛП (ФОП)

После выбора КВЭДа необходимо определиться с системой налогообложения и выбрать группу плательщиков единого налога для физического лица-предпринимателя.

Сегодня в Украине используется две системы налогообложения: общая и упрощенная (единый налог).

Общая система подходит для крупных предприятий с большим числом наемных работников и значительными доходами и расходами, здесь разрешены любые виды бизнеса, а размер налога определяется процентом от суммы чистой прибыли за месяц.

Упрощенная система оптимальна для небольших бизнесов с относительно мелкими доходами и небольшим числом работников. Предприниматели на этой системе платят единый налог (ЕН) – фиксированную сумму или процент от объема дохода.

Предприниматели, пребывающие как на общей, так и на упрощенной системе налогообложения, могут быть как плательщиками, так и неплательщиками НДС (налога на добавленную стоимость). Бизнесы на общей системе обязаны зарегистрироваться плательщиком НДС, если объем их дохода за последние 12 календарных месяцев превысил 1 млн грн (статья 181 НКУ). «Единщики» могут стать плательщиками НДС добровольно, поскольку закон не ставит перед ними таких обязательств при любом доходе. Но это может быть выгодно, если ваши покупатели – плательщики НДС, поскольку позволит им уменьшить их налоговые обязательства. С другой стороны, НДС – достаточно сложный налог, у него много тонкостей, поэтому ФОП, планирующий выбрать статус плательщика НДС, скорее всего будет вынужден нанять профессионального бухгалтера. Для небольших же бизнесов, которые хотят минимизировать трудности своего перехода в легальную плоскость, лучшим выбором станет ЕН без НДС.

При выборе группы плательщиков ЕН будущий ФОП должен руководствоваться предполагаемым размером дохода за календарный год, видами деятельности, числом наемных сотрудников и прочими факторами. Условия по каждой группе приведены в таблице ниже.

Критерии выбора групп ФЛП (ФОП)

| Группа 1 | Группа 2 | Группа 3 | ||

| Максимальная сумма дохода за год | ~ 1,1 млн грн | ~ 5,5 млн грн | ~ 7,8 млн грн | |

| Максимальное число наемных работников | 0 | 10 | Нет ограничений | |

| Разрешенные виды деятельности | Розничная торговля на рынках, бытовые услуги (определяется КВЭДами) | Предоставление услуг населению и другим предпринимателям, производство, торговля, ресторанное хозяйство | Нет ограничений, кроме тех видов деятельности, что запрещены для «единщиков» | |

| Размер ЕН | ~ 300 грн | ~ 1300 грн | 5% | |

Отметим, что плательщики единого налога 4 группы в таблице отсутствуют, поскольку она предназначена только для мелких аграриев – юридических или физических лиц, у которых доля сельскохозяйственных продуктов в обороте за год равна или превышает 75%. Такие фермеры занимаются выращиванием сельхозпродукции, ее сбором, переработкой и продажей. При этом они не используют труд наемных лиц, а только труд членов семьи.

Как открыть ФЛП (ФОП) в Украине

Процедура регистрации ФОП в Украине изложена в Законе Украины «О регистрации юридических лиц и физических лиц-предпринимателей». Однако вопросы все равно остаются, поэтому представим более детальную инструкцию.

Всего есть три основных способа, как зарегистрировать ФОП, притом регистрацию можно выполнить и онлайн, и офлайн. Конечно же, лучше всего это сделать онлайн – быстро, бесплатно и удобно (благодаря внедрению государственных IT-сервисов). Но иногда могут пригодиться и альтернативные варианты.

Как зарегистрировать ФОП онлайн

Наиболее комфортный и современный способ регистрации ФОП – через сайт или мобильное приложение «Дія».

Чтобы зарегистрироваться, нужно открыть сайт «Дія» и зайти в личный кабинет. Для этого отсканируйте QR-код в одноименном мобильном приложении или войдите с помощью электронной цифровой подписи (ЭЦП). Ее можно создать быстро, бесплатно и в удаленном режиме в некоторых банках, например в ПриватБанке. О том, что такое электронная подпись и как ее создать, читайте в нашей отдельной статье.

Далее перейдите на страницу, на которой осуществляется регистрация ФОП. Нажмите на кнопку «Подать заявление», внесите в форму всю запрошенную информацию и укажите тип налогообложения. Отправьте заявление на проверку. Если вся информация указана корректно, то через определенное время вы получите соответствующее уведомление о регистрации ФОП в личном кабинете «Дія» и в ящике электронной почты. Кроме того, в личном кабинете вам будет доступна выписка из Единого госреестра (ЕГР). Эта выписка имеет одинаковую юридическую силу как в печатном, так и электронном виде.

Открытие ФОП через ЦНАП или государственного регистратора

Заполните заявление на регистрацию физического лица-предпринимателя (бланк можно скачать здесь) и запишитесь на прием в ЦНАП или к государственному регистратору. Важно: услуга регистрации производится по месту прописки, хотя работать предприниматель может где угодно, без привязки к месту жительства.

В ЦНАП предъявите паспорт и оригинал ИНН, отдайте подготовленное заранее заявление на регистрацию ФОП или заполните его на месте, также напишите заявление про переход на упрощенную систему налогообложения, если вам это необходимо. В течение примерно 12-24 часов после подачи документов станет доступна выписка из ЕГР.

Если в вашем населенном пункте нет ЦНАП, обратитесь к любому аккредитованному государственному регистратору, их список опубликован на сайте Министерства юстиции. Однако выбирайте организации, которые осуществляют регистрацию физических и юридических лиц.

Алгоритм оформления в ведомстве государственной регистрации аналогичен ЦНАП: прийти с вышеописанным пакетом документов, заполнить заявление и подать регистратору, после чего вы сможете получить выписку из ЕГР.

Услуги юристов-подрядчиков

Если вы не хотите тратить время на процесс регистрации ФОП собственными силами, то можете прибегнуть к помощи нотариуса, передав ему все необходимые документы. Однако такой сервис придется оплатить, в то время как первые два варианта являются бесплатными. Зато нотариус сможет ответить на все вопросы по открытию ФОП, обеспечит корректное заполнение заявления на регистрацию и получение выписки из ЕГР.

Почему могут отказать в открытии ФЛП (ФОП)

Причины отказа в регистрации могут быть следующими:

- документы поданы неуполномоченным лицом

- регистрация запрещена судебным решением, о чем есть запись в Едином государственном реестре

- данное физическое лицо уже зарегистрировано как ФОП, о чем есть запись в ЕГР

- вы пытаетесь оформить предпринимательскую деятельность, которая запрещена законом

В случае отказа в регистрации документы высылают заявителю с детальным пояснением причины. После устранения проблем документы на открытие ФОП можно подать повторно.

Касательно книги учета доходов и расходов

Ранее ФЛП (ФОП) для ведения деятельности должен был купить книгу учета доходов и расходов, прошить и пронумеровать ее согласно стандарту, а далее подать в государственную налоговую службу для регистрации. Но приняв во внимание активный тренд цифровизации Украины и внедрение современных IT-технологий, украинские парламентарии внесли поправки в законодательство, чтобы упростить учет для ФОП. В результате с 1 января 2021 года обязательное ведение книги учета отменили, потому и в ее регистрации уже нет необходимости.

При этом предприниматели 1, 2 и 3-й групп на ЕН (неплательщики НДС) могут вести учет в произвольной форме в бумажном или электронном виде с фиксацией полученных доходов за каждый месяц. Представители 3 группы, которые являются плательщиками НДС, могут вести аналогичный документ, но с отображением помесячно и доходов, и расходов.

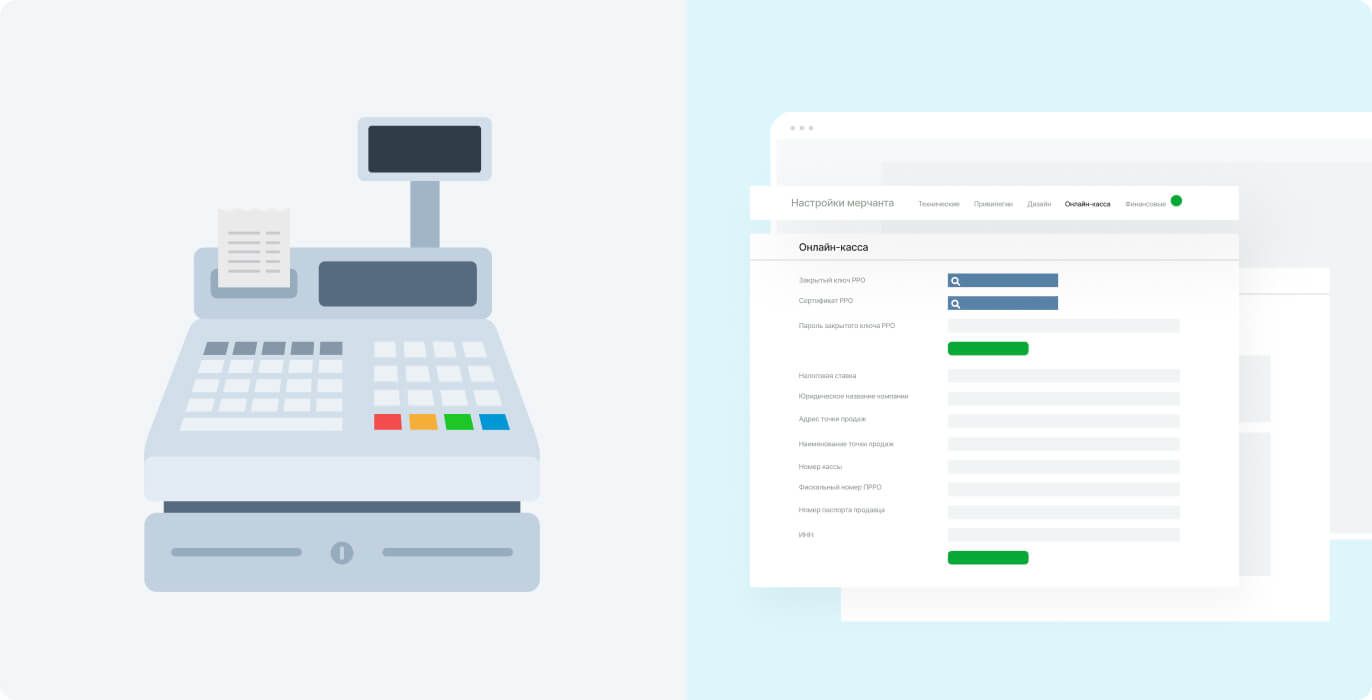

РРО/ПРРО для ФЛП (ФОП)

С 1 января 2022 года некоторые группы физических лиц-предпринимателей при продаже товаров обязательно должны применять физический или программный регистратор расчетных операций (РРО/ПРРО). Эти требования обусловлены изменением к Закону Украины «О применении регистраторов расчетных операций в сфере торговли, общественного питания и услуг».

Мы упомянули «некоторые группы», ведь имеются исключения. Во-первых, РРО/ПРРО вправе не использовать плательщики ЕН 1 группы. Во-вторых, РРО/ПРРО не нужен и остальным группам плательщиков ЕН при перечислении покупателем средств напрямую на банковский счет ФОП, ведь подобная операция не является расчетной. Для такой оплаты мерчант должен предоставить клиенту свои банковские реквизиты.

Кроме того, ФОП на едином налоге, которые продают продукцию розничным клиентам на территории села (кроме подакцизных товаров), могут работать без РРО, но должны купить и вести книгу учета расчетных операций.

Чтобы узнать другие особенности применения РРО/ПРРО и книги учета расчетных операций, ознакомьтесь с письмом Комитета ВР Украины «О применении РРО/ПРРО с 1 января 2022 года».

В остальных случаях, если расчет осуществляется наличными или при помощи банковской карты, ФОП 2-4 групп обязательно должны применять РРО/ПРРО.

Какие налоги платит ФЛП (ФОП)

Предпринимателям на упрощенной системе налогообложения, которые не являются плательщиками НДС, придется иметь дело всего с двумя налогами – единым налогом (ЕН) и единым социальным взносом (ЕСВ).

1 и 2 группы ФОП платят авансовый единый налог ежемесячно до 20-го числа текущего месяца. Представители 3 группы ФОП платят единый налог в течение 50 календарных дней после окончания отчетного квартала.

Фиксированную ставку ЕСВ платят все группы ФОП до 19 числа следующего месяца после окончания квартала. Независимо от величины полученного дохода, ЕСВ равен сумме минимальных страховых взносов за каждый месяц квартала. Напомним, что он составляет 22% от минимальной заработной платы (с 1 января 2024 года – 1562 грн каждый месяц). Поскольку минимальная зарплата более-менее регулярно индексируется, то растет и сумма ЕСВ. По своему усмотрению ФОП может платить ЕСВ больше, тогда и пенсия будет выше. Предприниматели на едином налоге, которые получают пенсию или социальную помощь, освобождены от уплаты ЕСВ и отчета по нему.

Условия деятельности для групп ФЛП (ФОП)

| Группа 1 | Группа 2 | Группа 3 | ||

| Плательщик НДС | Неплательщик НДС | |||

| Максимальная сумма дохода за год | 167 размеров минимальной з.п., с 1 октября 2022 года – 1 118 900,00 грн | 834 размера минимальной з.п., с 1 октября 2022 года – 5 587 800,00 грн | 1167 размеров минимальной з.п., с 1 октября 2022 года – 7 818 900 грн без НДС | 1167 размеров минимальной з.п., с 1 октября 2022 года – 7 818 900 грн |

| Размер ЕН | С 1 декабря 2022 года – 268,4 грн (не более 10% от прожиточного минимума) | С 1 октября 2022 года – 1340 грн (не более 20% от минимальной з.п.) | 3% | 5% |

| Ставка ЕСВ | С 1 января 2024 года – 1562 грн за каждый месяц (не менее 22% от минимальной з.п.), ежеквартально | |||

| Регистрация плательщиком НДС | ❌ | ❌ | ✔️ | ❌ |

Какие отчеты сдает ФЛП (ФОП)

Важное преимущество пребывания на упрощенной системе налогообложения – простая отчетность. Если предприниматель не является плательщиком НДС, ему нужно сдать всего два отчета – налоговую декларацию и отчет по ЕСВ. Это можно сделать самостоятельно онлайн, достаточно открыть электронный кабинет плательщика, или сервисом Taxer. Особенно удобен второй, поскольку предлагает максимально автоматизированный способ сдачи отчетности.

| Группы 1, 2 | Группа 3 | |

| Отчетность по ЕН | Налоговую декларацию необходимо подать раз в год в период до 60 календарных дней после завершения отчетного года (до 1 марта) | Налоговую декларацию необходимо подавать ежеквартально в период до 40 календарных дней после окончания отчетного квартала (до 9 февраля, 10 мая, 9 августа, 9 ноября для 1, 2, 3 и 4-го кварталов соответственно) |

| Отчетность по ЕСВ | Отчет сдается раз в год в качестве дополнения к декларации за 4-й квартал | |

| Периодичность сдачи отчетов | Один раз в год | Каждый квартал |

Предприниматели 3 группы, являющиеся плательщиками НДС, должны выделять в стоимости товара или услуги величину налога на добавленную стоимость и создавать для всех торговых операций налоговые накладные. Ежемесячно нужно подавать декларацию по НДС, причем только в электронном виде. Указанный в декларации НДС предприниматели обязаны уплатить на протяжении 10 календарных дней после крайнего срока подачи декларации (статья 203 п. 2 НКУ).

Кто не может быть плательщиком единого налога

Перечень предпринимателей, которые не могут быть плательщиками единого налога, детально перечислен в статье 291 п. 5 Налогового кодекса Украины. Сюда входят те, кто занимаются:

- организацией и проведением азартных игр и лотерей (исключая деятельность по распространению лотерей), пари

- обменом валюты

- изготовлением, экспортом, импортом, продажей подакцизных товаров (кроме розничной продажи горюче-смазочных материалов в емкостях до 20 литров и продажи пива или столовых вин в розничной сети)

- добычей, изготовлением, дальнейшей продажей драгметаллов и драгоценных камней, кроме изготовления и продажи ювелирных изделий для личного пользования

- добычей и реализацией полезных ископаемых

Также ЕН недоступен для тех, кто занимается:

- торговлей предметами искусства и антиквариата, организацией аукционов с изделиями искусства или антиквариата

- почтовыми услугами (кроме курьерской почты) и услугами связи (кроме деятельности, которая не лицензируется)

- некоторыми другими видами бизнеса

Все вышеперечисленные торговцы должны работать только по общей системе налогообложения.

Как закрыть ФЛП (ФОП)

Закрыть ФЛП (ФОП) так же просто, как и открыть. Для этого следует написать заявление и передать его любому государственному регистратору. Также это можно сделать онлайн через сайт «Дія», для чего заполните форму в специальном разделе сайта. Вся персональная информация уже хранится в базе данных сайта, потому просто проверьте ее внимательно, после чего смело подтверждайте посредством электронной цифровой подписи. Готовое заявление автоматически отсылается государственному регистратору, а далее – в государственную налоговую службу. После подачи и обработки заявления вы увидите его статус в личном кабинете и в электронной почте.

Далее нужно сдать ликвидационную отчетность:

- предприниматели, которые платили налоги по общей системе, должны подать налоговую декларацию об имущественном состоянии и доходах, а также отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса в течение 30 дней с момента закрытия ФОП

- ФОП на едином налоге должны подать налоговую декларацию плательщика ЕН, отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного единого взноса на протяжении 40 дней с последнего календарного дня отчетного квартала

Датой прекращения работы физического лица-предпринимателя считается тот день, когда запись о закрытии появилась в системе Единого государственного реестра. Проверить, закрыт ли ФОП, можно в личном кабинете на сайте «Дія».

Если у предпринимателя были наемные работники, то нужно сдать по ним отчет по ЕСВ плюс налоговый расчет сумм дохода, начисленных в пользу физических лиц, и сумм удержанного с них налога (форма 1-ДФ). Наемных сотрудников необходимо уволить в соответствии с КЗоТом, и потому оплатить не только их труд в соответствии с договором, но и выдать, в частности, оплату за неиспользованный отпуск.

Все отчеты по ЕСВ необходимо сдать в период не более 30 дней с момента прекращения деятельности ФОП.

На финальной стадии нужно закрыть счет в банке (дабы не платить за обслуживание счета, на который уже не приходят платежи) и отозвать лицензии (при наличии таковых), к примеру на сбыт табачных изделий и алкоголя.

Стоит отметить, что и после того, как ФОП закрыт, с экс-предпринимателя могут взыскать долги. Их нужно оплатить в любом случае, даже если придется рассчитаться своим имуществом.

Почему ФЛП (ФОП) выгодно сотрудничать с Fondy

После открытия ФОП и создания в Fondy нового мерчанта для работы с платежами вы получите больше преимуществ для своего бизнеса.

Что мы предлагаем для ФЛП (ФОП):

- Значительно более низкая комиссия. Сейчас это 2,2% при обороте до 500 тысяч грн в месяц и 2% при обороте от 500 тысяч грн. Также возможен индивидуальный тариф по запросу.

- Без лимитов на возмещение средств. Эквайринг для ФОП позволяет принимать платежи и выводить средства на банковский счет без ограничения суммы и количества транзакций. Больше не понадобится открывать несколько десятков карт и придумывать сверхсложные схемы для систематического вывода денег. Один мерчант, один счет и ноль хлопот.

- Бесплатный ПРРО. Если вам понадобится фискализация платежей, воспользуйтесь нашим программным РРО, он доступен для всех мерчантов, легок в подключении и обслуживании.

- Более широкий спектр платежных инструментов. Помимо классического интернет-эквайринга, вы сможете использовать рекуррентные платежи, платежи с предавторизацией, расщепление платежей, выплаты на карты (A2C-платежи), MOTO-платежи и многое другое.

Кроме того, легальное оформление торговца значительно облегчит сам процесс подключения к нашей платежной платформе, ведь это можно будет сделать полностью дистанционно, подписывая все документы с помощью электронной цифровой подписи.

Полезные сервисы для бизнеса

Для украинских предпринимателей существует много сервисов, которые позволяют автоматизировать или упростить ведение бизнеса.

Мы подготовили подборку популярных сервисов:

Заключение

Итак, процедура открытия ФОП совершенно несложная и доступна для любого гражданина Украины с пропиской или регистрацией на неоккупированной территории и не являющегося государственным чиновником. Более того, абсолютно все действия можно произвести в онлайн-режиме, без бумажной волокиты и физического посещения государственных ведомств.

После оформления бизнеса в качестве физического лица-предпринимателя вы сможете более успешно развивать свое дело. А если ситуация вдруг изменится, то закрыть ФОП не составит большого труда.

Надеемся, что мы убедили вас перейти на светлую сторону бизнеса. Поэтому не теряйте времени, регистрируйте ФОП, подключайте платформу Fondy к своему сайту и начинайте применять широкие возможности платформы для торговли онлайн (в том числе в социальных сетях и мессенджерах). А ваши товары и услуги смогут купить клиенты из 200+ стран мира и оплатить их в 150+ валютах.