В этой заметке мы решили собрать наиболее популярные термины сферы эквайринга (приема платежей при помощи банковских карт), которые часто понимают не так, как должно, из-за чего возникает путаница и недопонимание между продавцом и покупателем. А деньги, как известно, любят четкость!

- Банковская карта. Это пластиковая или виртуальная карта, которая оформляется на физическое лицо, привязывается к расчетному счету в банке и является средством доступа к этому счету. Используются банковские карты для оплаты товаров, услуг, снятия наличных, совершения переводов.

Необходимо четко понимать, что банковские карты, в основной своей массе, бывают двух типов: дебетовые и кредитные. На дебетовые (зарплатные) карты переводятся деньги от работодателя. Кредитная же карта чаще всего пополняется самим держателем и может использовать средства банка в качестве заемных под определенный процент, который зависит от срока погашения задолженности по ней.

- Виртуальная карта. Представляет из себя средство платежа в интернете, не имеет физического исполнения (держателю выдаются только реквизиты такой карты) и привязывается к счету клиента. Одновременно может быть как дебетовой, так и кредитной. Чаще всего при упоминании кредитной карты на просторах сети интернет имеется в виду просто банковская карта, вне зависимости от того, является ли она фактически дебетовой, кредитной или вовсе виртуальной.

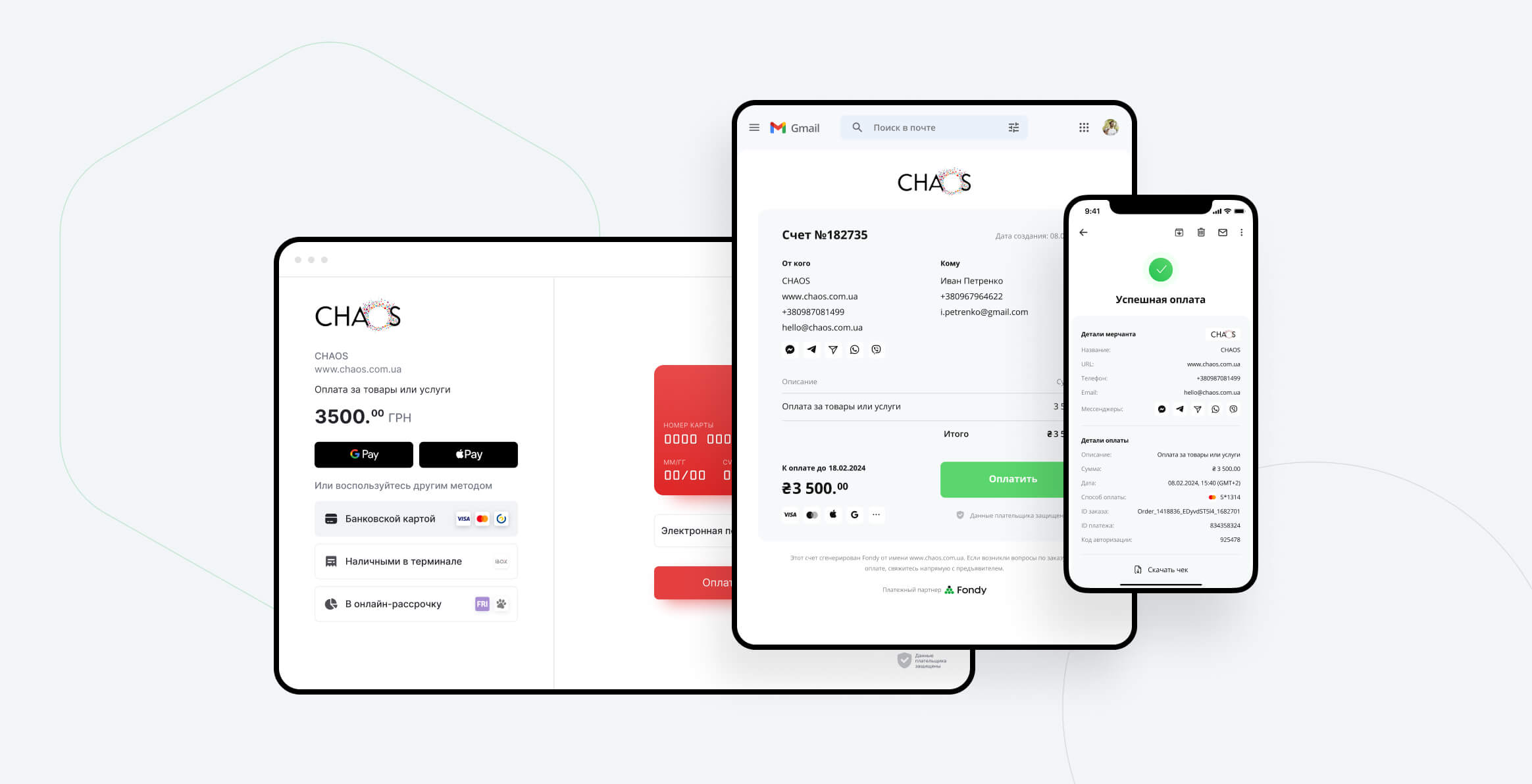

- Эквайринг (от англ. acquire – приобретать, получать). Это механизм приема денег за товары, работы или услуги банковских карт. Данную процедуру производит банк-эквайер, уполномоченный продавцом. Для приема платежей банки-эквайеры используют подключенные к их сети платежные терминалы, а в случае приема платежей в интернете – платежные шлюзы.

- Банк-эквайер (или обслуживающий банк). Это банк, который предоставляет услуги эквайринга продавцу и уполномочен последним принимать в его пользу платежи с совершением всех расчетно-кассовых операций. Условно говоря, банком-эквайером может выступать любой банк, предоставляющий услуги приема платежей для бизнеса. Банки-эквайеры принимают к оплате банковские карты любого банка-эмитента, а не только те, которые выпускают сами.

- Банк-эмитент (или эмиссионный банк). Любой банк, который занимается выпуском денежных знаков, ценных бумаг, чековых книжек или пластиковых карт. Фактически любой современный банк в той или иной степени является банком-эмитентом (как минимум выпускает собственный пластик). В широком понимании данного определения под банком-эмитентом чаще всего подразумевается именно банк, выпустивший карту плательщика.

- Мерчант (от англ. merchant – продавец, коммерсант). Продавец товара или услуги, которую оплачивает покупатель.

- Мерчант-счет (от англ. merchant account – торговый счет). Это счет продавца товара или услуги в банке-эквайере, который уполномочен принимать платежи в его пользу. На мерчант-счет поступают все средства, полученные от покупателей товаров или услуг при их оплате. Фактически это один из банковских счетов продавца. Но также это может быть и транзитный счет банка-эквайера, к которому продавец не имеет непосредственного доступа и с которого средства поступают уже на расчетный счет продавца в любом из его расчетных банков.

- Рефанд (от англ. refund – возвращение денег, возврат) и реверсал (от англ. reversal – реверсирование, изменение направления на обратное, аннулирование). Процедуры полного или частичного возврата средств на банковскую карту покупателя, ранее совершившего платеж в чью-либо пользу. Реверсал и рефанд инициируются в тех случаях, если покупатель отказывается от приобретения товара или услуги и хочет вернуть свои деньги в полном объеме, если товар отсутствует в наличии и торговец решает вернуть покупателю средства, либо если операция покупки была ошибочной по техническим или другим причинам.

Реверсал часто путают с рефандом из-за схожей механики работы. Обычно для покупателя разница между этими операциями заметна лишь в том, что реверсал делает средства, уплаченные за покупку, доступными на счете мгновенно, в то время как при рефанде обычно требуется несколько банковских дней, чтобы средства поступили на счет.

Для продавца разница между этими процедурами заключается в том, что реверсал инициируется в случае, если средства за покупку или оказанную услугу еще не поступили ему на счет. Реверсал всегда ссылается на оригинальную операцию покупки, может быть по сумме меньше ее, но никогда не может превышать. Также за операцию реверсала банк-эквайер обычно не взимает комиссию с продавца, так как движений средств по счетам в этом случае не происходит, а операция является отменой ранее совершенной блокировки средств на банковской карте покупателя.

Рефанд, в свою очередь, выполняется в том случае, если средства с карты покупателя уже списаны и отправлены в банк-эквайер на счет продавца. Рефанд является самостоятельной операцией и может быть по сумме как меньше, так и больше оригинальной операции. Как правило, банк-эквайер берет комиссию с продавца за каждый рефанд, поэтому продавцы, доля возврата товаров у которых является существенной, стараются проводить по большей части реверсалы.

- Чарджбэк (от англ. chargeback – возвратный платеж). Еще одно определение, которое нередко путают с рефандом. Многие считают, что чарджбэк позволяет отменить процедуру проведения платежа, однако данная процедура производится в случае, когда деньги уже поступили на счет продавца. Фактически чарджбэк – это оспаривание покупателем покупки, для которой по какой-то причине не удалось инициировать рефанд или реверсал. Процесс чарджбэка может быть инициирован только клиентом (держателем пластиковой карты) или банком-эмитентом пластиковой карты. Причиной для запуска процедуры чарджбэка могут стать нарушения правил международной платежной системы со стороны мерчанта, спорная ситуация, когда покупатель не получает ожидаемый товар или услугу, а также списания средств с карты клиента, которые он не признает.

- Фрод (от англ. fraud – мошенничество, обман). Это вид мошенничества, когда для оплаты товаров или услуг используются украденные данные пластиковой карты третьего лица. Прием платежей, имеющих признаки фрода, является признаком плохого тона в интернет-пространстве и серьезно влияет на имидж интернет-магазина или другого ресурса. По этой причине последние стараются всячески их выявлять и избегать.

Надеемся, с нашей помощью вы перестанете путать кредитные и пластиковые карты и сможете отличить рефанд от чарджбэка. В любом случае, если вы совершаете платежи в сети интернет, понимание вышеизложенных определений вам не навредит.

© Материалы предоставлены: new-retail.ru

Понравилась публикация – подписывайтесь

Получайте еще больше полезной информации об онлайн-платежах и бизнесе