Економічна модель sharing economy, яка зробила компанію Uber одним із найбільш успішних стартапів планети, стала можливою завдяки не тільки підривним технологічним, але також і фінансовим інноваціям. Хоча, на відміну від технологій, про які компанії так люблять розповідати, про деталі фінансового боку зазвичай усі скромно замовчують. Невже фінансова модель Uber така унікальна, що вона дала компанії важливу перевагу порівняно з конкурентами на ринку і тому компанія не прагне про неї розповідати? Давайте спробуємо розібратися, в чому секрет.

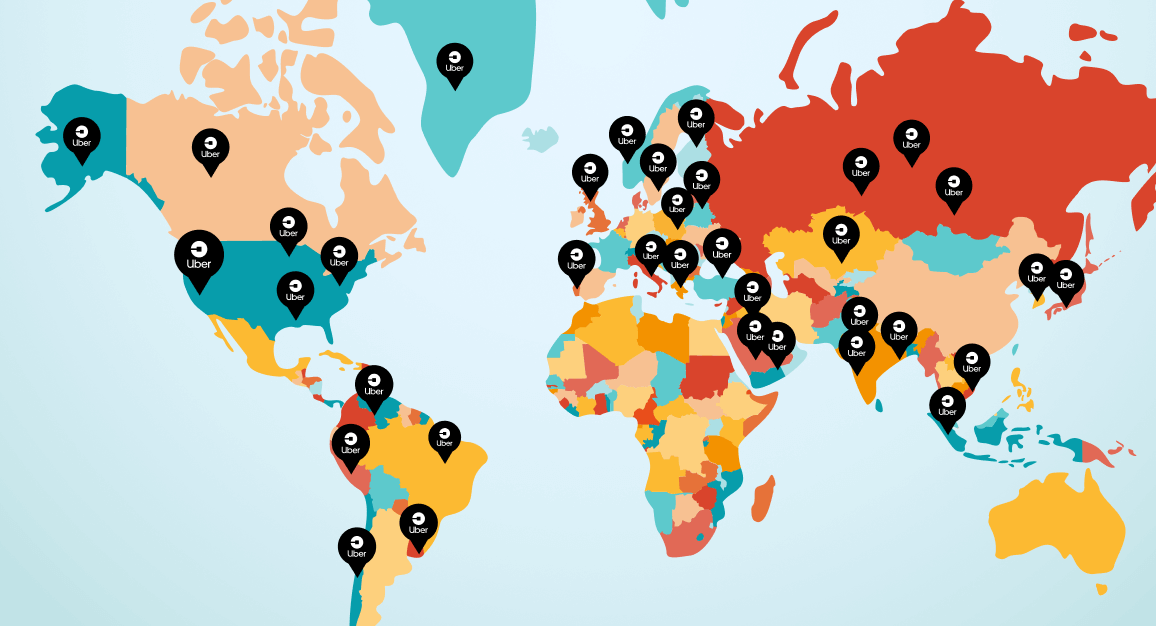

Глобальна експансія

Запустившись у 2010 році в Сан-Франциско, Uber подібно до вірусної епідемії почав завойовувати нові міста і країни і дуже швидко зіткнувся з проблемою, яким чином можна масштабувати свою фінансову модель взаєморозрахунку пасажирів із водіями в усіх регіонах присутності сервісу. Основною перевагою платіжної інфраструктури Uber є швидка in-app оплата поїздки, можливість оплати в локальній валюті кожної країни і регулярні перекази заробітку таксистів на особисті картки.

Під час виходу на нові ринки компанія Uber змушена була розв’язувати два головні завдання в роботі з платежами: прийом оплати від пасажирів і виплати таксистам. І тут є на вибір дві моделі роботи: інтегруватися з місцевим платіжним сервісом у кожній новій країні або працювати через своїх звичних партнерів, одними з яких на даний момент є PayPal, Braintree (дочірня компанія PayPal) і Adyen (відома міжнародна платіжна платформа). У кожної з моделей є свої плюси та мінуси, і залежать вони від кількох факторів.

Прийом платежів від пасажирів

Розглянемо прийом платежів від пасажирів за банківськими картками. Якщо компанія Uber під час запуску в новій країні вирішить інтегруватися з локальною платіжною платформою або банком, то вона ризикує зірвати терміни запуску, якщо інтеграція з партнером затягнеться.

Тут варто пояснити, що, працюючи з картами міжнародних платіжних систем Visa, Mastercard і American Express, банк, який обслуговує інтернет-компанію (еквайр) і банк платника (емітент) повинні при взаєморозрахунках між собою заплатити платіжним системам комісію (interchange fee), яка стає вищою, якщо банк-емітент і банк-еквайр знаходяться в різних країнах.

Основний фінансовий інститут американської компанії Uber розміщений у Нідерландах. Це зроблено для того, щоб мінімізувати податкові виплати, оскільки в Голландії для компаній-нерезидентів працює знижена податкова ставка. У зв’язку з цим усі платежі від пасажирів у неєвропейських країнах для Uber є транскордонними. Проте Uber на старті зазвичай вважає за краще платити великі комісії за cross-border платежі і працювати зі своїми міжнародними партнерами, ніж брати на себе ризики роботи з новим партнером у новій країні.

Однією з особливостей фінансової моделі Uber є те, що компанія хоче отримувати доходи, акумулюючи їх у своїй європейській фінансовій інституції в певній валюті (євро, долар), і при цьому не завдавати незручності клієнтам непотрібними конвертації. У цьому випадку PayPal, Braintree і Adyen дають змогу Uber працювати з місцевими валютами в різних країнах, і це означає, що пасажир завжди побачить по своїй картці списання у звичній для нього місцевій валюті. Ця технологія називається DCC – Dynamic currency conversion і підтримується більшістю банків-еквайрів – учасників міжнародних платіжних систем. Хоча існують і такі банки-емітенти, які беруть додаткові комісії за транскордонні DCC-платежі, але тут уже вибір відповідного банку, в якому краще відкривати карту, лягає на самого пасажира.

Зазвичай Uber паралельно із запуском на нових ринках починає також прямі інтеграції з локальними платіжними системами, якщо платіжна інфраструктура в країні перебуває на розвиненому рівні і не несе ризику для якості та стабільності процесування платежів і функціонування фінансових інститутів. Це дає можливість Uber здешевити платежі по локальних банківських картах, а також впровадити популярні в даній країні платіжні методи. Але іноді причиною старту інтеграції є зовсім не бажання Uber, а місцеві закони і регулюючі акти. Так, наприклад, в Індії Uber був змушений співпрацювати з платіжною системою MobiKwik, оскільки мандат Резервного банку Індії вимагає обов’язкове використання двофакторної авторизації при здійсненні платежів в інтернеті, а Uber принципово не використовує технологію 3D Secure, щоб не ускладнювати процес оплати в мобільному додатку. Інша проблема, яка змушує Uber інтегруватися з місцевими платіжними системами, – це велика частка в обігу в певній країні локальних карток, які не працюють при міжнародних платежах (так звані доместикові картки). В такому разі, якщо Braintree і Adyen не мають інтеграції з локальним банком в такій країні, Uber сам бере на себе цю процедуру.

Ще однією особливістю міжнародних платіжних систем є те, що вони не дуже «люблять» транскордонні виплати торговцям і часто вимагають, щоб банк-еквайр і банк, в якому відкрито рахунок компанії-підприємця, перебували в одній країні. Винятком є cross-border виплати в межах Європейського Союзу. Тому робота з локальними банками для Uber – це зайва проблема, адже кошти пасажирів будуть акумулюватися в чужій для Uber країні в місцевій валюті і компанії потрібно буде ще знайти спосіб ці кошти з країни вивести. А якщо акумуляція коштів по суті є інвестицією в економіку країни і відбувається зазвичай без проблем, то виведення коштів вимагає великих бюрократичної тяганини.

Виплати таксистам

З виплатами заробітку таксистам все відбувається трохи інакше. Оскільки Uber акумулює всі кошти, що надходять, на рахунках у Нідерландах у євро або іншій європейській валюті, то для того, щоб виплатити заробіток таксистам у місцевій валюті країни таксиста, компанія повинна перевести кошти в кожну країну за допомогою транскордонного переказу. Для цього існують такі фінансові інструменти (перераховані тільки міжнародні системи і США):

- Wire transfer або SWIFT-переказ. Найбільш універсальний спосіб міжнародних переказів, працює в більшості країн. Усередині Європейського Союзу вартість переказів невисока, але на транскордонні перекази тарифи значно зростають. Працює в офлайн-режимі, кошти можуть іти 2-5 днів.

- Money Transfer і MoneySend – технології онлайн-переказів від міжнародних платіжних систем Visa і Masterсard, які дають можливість поповнювати банківські картки в онлайні. Цілком помірні за вартістю сервіси, але працюють тільки в певному списку країн. Наприклад, у США недоступні. Термін зарахування зазвичай кілька хвилин.

- Merchandize return – скоріше не технологія, а метод поповнення карток від Visa і Masterсard, але вже офлайновий, при якому кошти надходять протягом 2-5 днів. Офіційно не надається банками-еквайрами і більш схожий на лайфхак, оскільки спочатку його розробляли для повернень на картку коштів за покупки. Але є й можливість виплачувати кошти на будь-які картки. Найдешевший метод з усіх.

- Quasi-cash – аналогічний до попереднього метод офлайнової виплати на картки, але дозволений тільки на ті картки, з яких відбувалася оплата, тобто цей метод не можна застосувати для Uber.

- ACH – офлайновий дебет банківського рахунку, працює тільки в межах США, термін 3-4 дні.

- Western Union, Wise (раніше TransferWise), MoneyGram – міжнародні системи переказів. Працюють із певними країнами, досить дорого.

Всі інші технології міжнародних грошових переказів є здебільшого надбудовами над перерахованими вище базовими системами і методами і виступають похідними від них.

У відкритому доступі немає інформації, яким чином і які методи та системи Uber використовує для виплат на картки, але, знаючи основні базові технології та маючи доступну інформацію, можна зробити висновок, що Uber вдало комбінує необхідні системи, методи і платіжних партнерів у кожній країні таким чином, щоб знизити витрати на комісії по переказах і прискорити надходження коштів на рахунки. Наприклад, технологія Instant Pay, яку Uber запустив у США і яка являє собою миттєві виплати таксистам на картки, за своєю суттю є ACH-переказом всередині країни на дебетові картки Visa, випущені банком GoBank. Але оскільки ACH є офлайновим інструментом, тобто повільним переказом (3-4 дні), то банк GoBank по суті миттєво авансує таксистів, зараховуючи кошти на картки і чекаючи надходження реальних коштів від Uber.

Оскільки комісії платіжним системам і банкам за транскордонні перекази на невеликих сумах можуть «з’їсти» всі доходи, то Uber, щоб оптимізувати свої витрати, що не переводить кожному таксистові виплату безпосередньо на картку, а агрегує кошти на локальних рахунках своїх посередників – місцевого фінансового інституту тієї країни, в якій працює таксист. Для цього Uber раз на тиждень переказує суми всіх поїздок, за вирахуванням своєї комісії (20-25%), на рахунки в банках своїм численним посередникам, а посередники в свою чергу вже роблять виплати на картки або банківські рахунки таксистам. Зазвичай для останньої милі – масових виплат уже всередині країни таксиста – використовуються банки-партнери, у яких є API для кредитування картки та рахунку.

Не святі горшки ліплять

Як ми бачимо з аналізу, Uber не володіє будь-якими ексклюзивними платіжними технологіями або преференціями на фінансових ринках. На даний момент платіжні технології досягли того рівня, коли вони стали доступними не тільки світовим лідерам, таким як Uber, Airbnb, BlaBlaCar, а й будь-якому середньому і малому бізнесу в будь-якій точці світу. І успіх Uber полягає у правильному використанні цих технологій, їх композиції в ефективну фінансову модель.

Сподобалась публікація – підписуйтесь

Отримуйте ще більше корисної інформації про онлайн-платежі та бізнес